出典:農林年金

農林年金の廃止に伴い特例一時金が支払われています。

長く勤めていた人も短かった人も農林年金が一斉に支払われています。

税金を払わなければならないのか?

どれくらいの税金なのか?

不安になりますね。

それと確定申告という言葉も一緒に検索されていますが、どのような条件で確定申告をしなかればならないのか?ずっとサラリーマンをして源泉徴収や年末調整ばかりをしている人には分からない事ばかりです。

サラリーマンの方は会社が納税などの申告を代わりに行い年末に年末調整をして税金などの申告などをしてくれますが今回の様に給与以外での所得が20万円を超えてしまうと別途ご自身で確定申告を行わなければなりません。

農林年金の特例一時金は年金ではないので収益とみなされ税金の対象になります。

条件としては

一時金90万円以上の人が対象です。

但し90万円以下でも他の副業などて所得金額の合計が20万以上ある方も確定申告が必要になります。

さらに20万円以下でも所得税は課税されませんが住民税などが生じますので申告義務が生じます。

では実際の税金や確定申告はどうなのかみてみましょう。

農林年金の特例一時金の課税される金額の計算方法

出典:農林年金

実は今回の農林年金の特例一時金は年金で受け取れば税金負担が少ないものになっていましたが、年金ではなくて一時取得金という課税対象になってしまうのです。

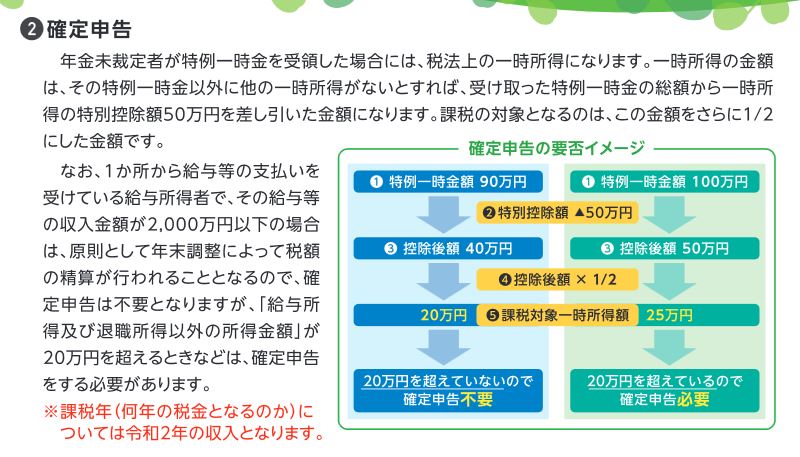

農林年金の公式ページにも記載されています。

年金未裁定者に支給する特例一時金は一時所得となり、農林年金で税額を計算して源泉徴収することはありません。

特例一時金支払いの際には農林年金から「送金通知書」をお送りする予定ですので、必要に応じて確定申告をしてください。

引用:農林年金

課税(税金の対象)とされる一時所得の課税所得金額の計算は

計算式

農林年金の特例一時金の税金と確定申告する人の条件とは

今回の農林年金の特例一時金が50万円以下の人は計算すると一時所得の課税所得金は0円となりますので税金はかかりません。

例)

但し所得税については会社で年末調整を行っていますし給与所得及び退職所得以外の所得金額が20万円以下なら所得税(国税)の確定申告をしなくてよいとなっていますが、住民税の申告は必要です。※住民税には20万円以下の申告省略制度がないからです

例)

(特例一時金70万円ー特別控除50万円)÷2=課税所得金額10万円

年金未裁定者に支給する「特例一時金」は、「一時所得」として住民税の課税対象になります。一時所得が20万円以下で確定申告をされない方についても、市区町村へ住民税の申告が必要になります。

一時所得による住民税の申告時期は、原則3月15日までに前年1年間(1月1日から12月31日まで)の所得を1月1日現在の住所地の市区町村に申告します。

確定申告をされた方の場合は、税務署から各市区町村へ所得の申告が送付されるため、あらためて市区町村に申告する必要はありません

以上の事から一時金が50万円以上の方は確定申告をしてしまった方が面倒でないかもしれません。

所得税課税対象になるのは農林年金の特例一時金が90万円以上の人に限られます。

(一時所得の金額÷2)+その他の所得金額=課税所得

90万円の人は(90-50)÷2=20万円が課税対象になります。

120万円の人は(120-50)÷2=30万円が課税対象になります。

20万~30万円の課税される税金は

所得税5%と住民税10%=15%で計算すると3~4万円ほどですね。

また

農林年金の特例一時金が90万円~50万の人は住民税の申告が必要になります。

住民税の課税対象は20万~0円で住民税10%で計算すると2万円以下になります。

【まとめ】農林年金の特例一時金の税金と確定申告

お金

結論としては

農林年金の特例一時金が50万円以上の方は確定申告をする。

所得金額(一時金から控除した金額等)の合計が20万以上の場合は確定申告が必要。

また

所得金額が20万円以下でも所得税は課税されませんが住民税などが生じますので申告が必要となります。

-

- 農林年金の特例一時金50万円以下の人は課税所得金額0円となり確定申告は必要無し

- 農林年金の特例一時金50万円~90万円の人は課税はされないが住民税2万円以下程度が発生するので確定申告をするか又は市役所に直接申告する

- 農林年金の特例一時金90万円以上の人は課税4万以下程度・確定申告が必要

90万円以下で50万円以上の人は市役所に住民税の申告が必要になります。

医療控除やふるさと納税などをしている人と同じく一時所得を追加して確定申告をした方がよいかもしれません。

また確定申告するには

会社にも知られる形で申告する方法

個人で支払いして会社に知られない方法

で申告する

2つの申告方法があります。

確定申告をする場合、勤務先から給与所得がある方は「確定申告書A」の第二表にある「住民税に関する事項」にて、一時所得の住民税を給与から天引きする「特別徴収」もしくは、自分で納付する「普通徴収」を選択することになります。

※確定申告については詳しくは来年の1月頃に近くの税務署に行って聞いてみるのが早いと思います。親切に教えてくれます。提出期限は3月15日までです。

農業や漁業・林業など第一次産業に関連した仕事に従事していた方で私の様に数年しか働いていなかった人は農林年金の特例一時金を50万円まで受け取っていないと思います。

逆に20年近く働いて農林年金の特例一時金が90万円以上ある方は計算式に当てはめると課税対象金額が20万円から35万円ほどになり、確定申告をしなければなりません。

課税される税金は2万円から4万円ほどです。

収入の時期は令和2年となります。

注意しなければならないのは

90万円以下で50万以上の人で課税所得金額が20万円以下でも確定申告をしなければならない対象の人もいます。

更に50万以下の課税対象者でなくても医療控除やふるさと納税して確定申告を行っている方も一時取得の記入が必要になります。

- 年収2000万円以上

- 給与所得以外で一時所得を含めて所得金額の合計が20万円以上の場合

- 給与を2カ所以上から受け取っている人

- 「医療費控除」「寄付金控除」「雑損控除」をしている人

副業などをして一時金を合算すると20万円以上になる人は申告義務が生じてきますので注意してください。

また自営業の人は必然的に一時所得金額として申告義務があります。

例:農林年金特例一時金60万円(課税対象5万円)+他の副業の課税対象20万円=25万円となり確定申告義務が生じてきます。